こんにちは!しろくまです。

今回は、住宅ローンシリーズ第四弾、住宅ローン 元利均等返済・元金均等返済についてお話します。

元利均等返済・元金均等返済と、一字違いですが、実は大きく異なります。

思っていたのと違う!とならないように、チェックしてみてください。

結論 元利均等返済

結論としては、基本的には元利均等返済一択だと思っています。

理由は、住宅ローンの返済が長期間に及ぶ性質上返済額が分かりやすい方がいいためです。

以下、説明していきます。

元利均等返済と元金均等返済の違い

元利均等返済と元金均等返済、それぞれどういう定義かというと、下の通りです。

- 元利均等返済 毎月支払う『返済額(元金と利息を合わせた額)』を均等に返済

- 元金均等返済 毎月支払う返済額のうち、『元本』の額を均等に返済

毎月の返済額が均等か、元本が均等か、という違いです。

住宅ローンの返済額 = 元本 + 利息

上記のように、住宅ローン返済額は元本と利息で成り立っていますが、そのうち住宅ローンの返済額を均等になるようにするか、元本を均等に返済するようにするかの違い、ということになります。

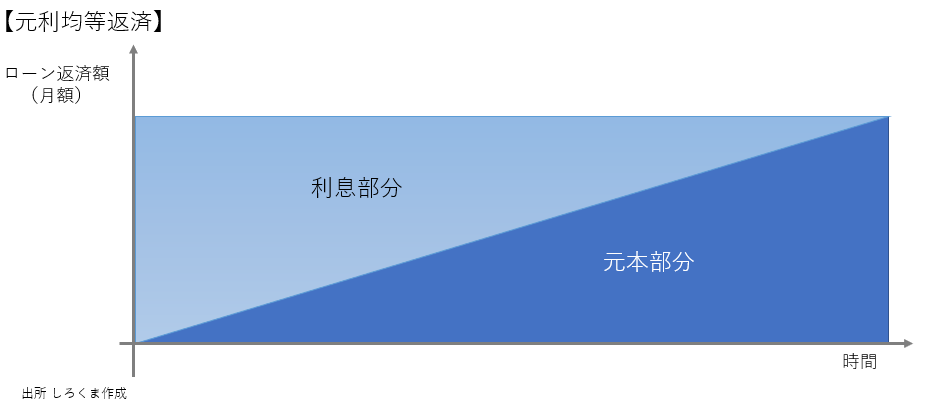

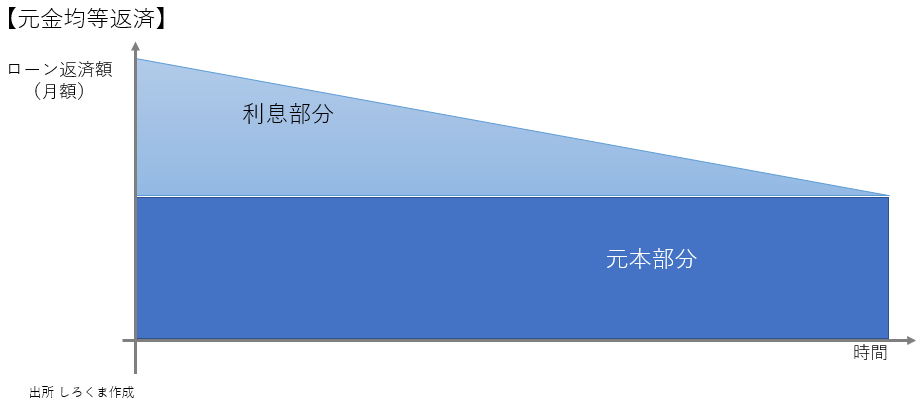

図で示すと、以下のようになります。

元利均等返済は毎回毎回定額を支払い続けるというメリットがある一方、支払総額が元金均等返済より多くなるというデメリットが、

元金均等返済は元利均等返済より支払額が少ないというメリットがある一方、初期のローン返済額は非常に重くなるというデメリットがあります。

元利均等返済にすべき理由

では、元利均等返済と元金均等返済とどちらを選択すべきか、ということになりますが、元利均等返済をおすすめします。

多くの人にとって、住宅ローン返済は20年・30年と、長期間にわたる道程です。

その中では、出産や転離職、病気やケガ、子供の教育関係や親の介護・看病関係等家計に影響を与える多くの

イベントが発生します。

元利均等返済ならそれでもほぼ一定額の返済額ということで分かりやすいですが、元金均等返済で返済額が多い中で上記のようなイベントが突如発生することになった場合、それなりに余裕資金がないと対応できないという事態が発生します。

利息を多く払いたくない ・・・なら、資金をためて繰延返済!

でも、余分な利息は払いたくない!若いうちにローン返済をしてしまいたい、そういうご意見の人もいると思います。

それであれば、元利均等返済にしておきつつ、余剰資金が貯まったら、繰延返済で対応できるのではないでしょうか?

このような対応であれば、必要な時には繰延返済で返済期間か返済額を減らしつつ、返済は一定の範囲内の額ということになり、利息の削減と家計の安全性を両立することができます。

何よりも、元金均等返済は変動するローン返済額で「返さなければならない」という債務である一方、元利均等返済+繰延返済は繰延返済を「してもいいし、しなくてもいい」という選択であることは家計の安心材料の一つにおなるのではないでしょうか?

まとめ 返済

以上、元利均等返済・元金均等返済のお話をしてきました。

ローン借入は長期間付き合っていかなければならない作業のため、どちらの支払いが少ないからお得だという目線だけでなく、リスクを軽減する、という観点も必要となってきます。

将来が見えない中で、こうした選択をしていく所がローンの難しい所ですが、

繰延返済等、使えるスキームを事前に理解しておき、うまく活用していけば、色々な選択肢を残しながら対応していくことができます。

なかなかとっつきにくい分野ですが、こうした仕組みを理解しておくと、不安もより減らしていけると思います。